|

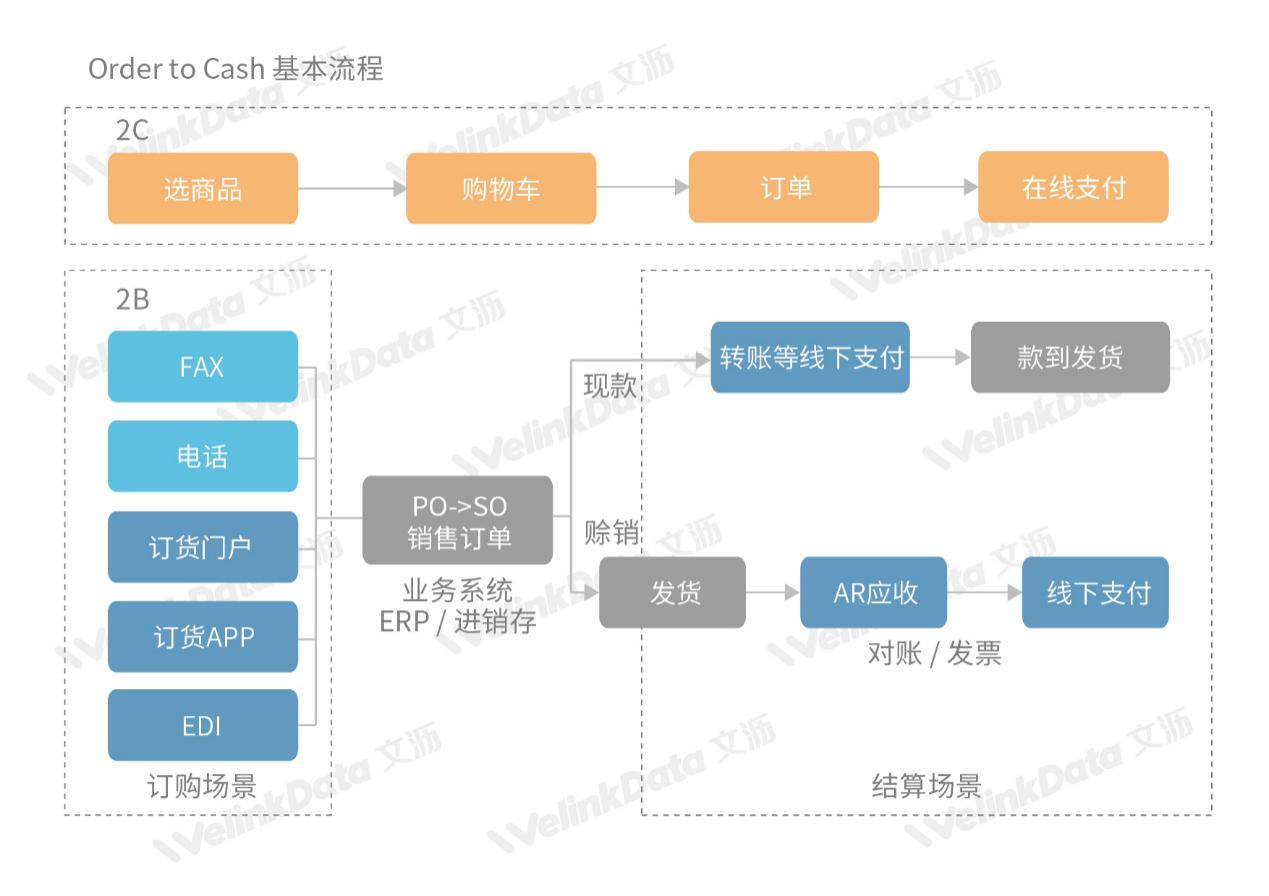

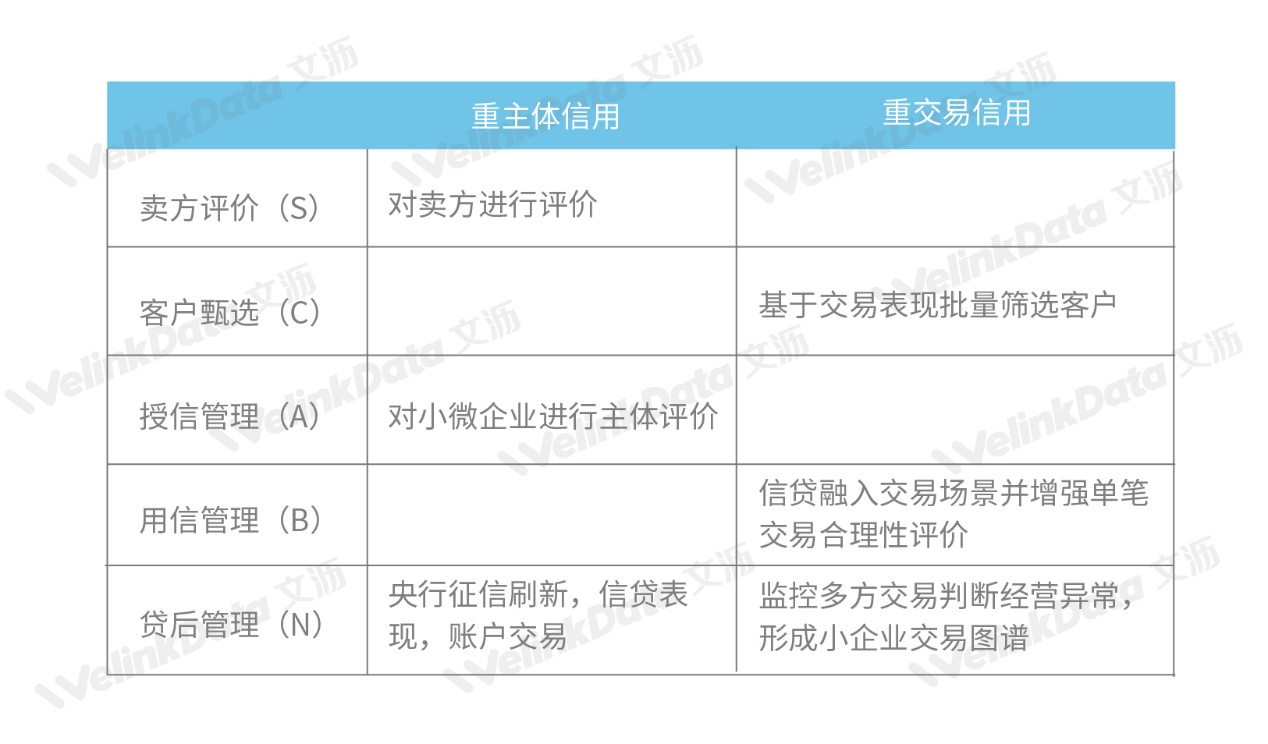

1. 数据集成交换工具: 基础性工具,确保企业后台应收等业务单据能够快速与平台互联互通,平台开放API只解决单方面问题,需要有联通中小企业后台业务数据的快速工具、支持API和EDI的数据交换、传输协议以及数据转换等。  - 重点是在订购和付款之间隔着卖方企业流程,如订单确认,系统产生销售订单,普遍认知的是B端只有转账,没有(在线)支付。在金融服务中,与其嵌入订购场景然后跳出到金融机构出账申请界面,还不如集成卖方后台数据到银行自有线上渠道(网银等)。 - 真正的重点是B2B除非特别强势的卖方,中国中小企业卖方80%是赊销贸易,定期(或不定期)对账结算。赊销交易中最应该嵌入的是对账结算场景,而电子化的对账结算场景就是EIPP,电子账单关联企业后台的业务性单据(销售订单、发货乃至发票),本身就是结算的贸易背景需要。金融服务嵌入电子化的EIPP场景平台,才能真正做到无缝整合。EIPP作为基础功能平台,非常容易升级到承载动态结算等更多增值价值的工具性平台。 3. 小微金融风险管理:小微企业天然主体风险高且企业经营波动较大是客观存在的,因此单个孤立的进行小微企业主体信用评价较为困难。解决小微金融风险管理的方法我们称之为链式小微。  |