|

说起股神,我们首先想到的就是巴菲特,那近期巴菲特投资怎么样呢,据了解,11月2日,股神巴菲特掌管的伯克希尔·哈撒韦公司三季报出炉,手握9007亿现金,股价却创下十年最差,是什么让伯克希尔股价这样损失惨重了?

从这份报告来看,1280亿美元(约合9007亿元人民币)的现金储备,成为各界关注的焦点。股神不断持续攀升的现金储备,让投资者紧张不安。这些现金储备已经占据伯克希尔5287.69亿美元市值的24.2%,也就是说,巴菲特已经将1/4改成了现金存放。 截至上周五收盘,伯克希尔的股价今年上涨了5.7%,低于同期标普500指数22.3%的涨幅。如果从2009年算起,则伯克希尔股价表现也创下了十年来最差表现。 但是,存量的股票也不断给伯克希尔带来更多利润。第三季度伯克希尔的营业利润也到达78.6亿美元(约合553亿元人民币),同比增长14%,创下历史最高纪录,远远超出分析师预期。 与此同时,伯克希尔的回购行动也在加快进行,第三季度伯克希尔回购了价值7亿美元的公司股票。自2018年7月份以来,公司已经累积回购了42亿美元股票。 一、1280亿美元!伯克希尔1/4成为现金储备 11月2日周六,“股神”巴菲特掌管的伯克希尔·哈撒韦公布了三季报。其中最令人瞩目的是,其现金储备为1280亿美元,高于第二季度的1220亿美元。伯克希尔的现金头寸大都投入到美国短期国债上,如此大规模现金已经占据伯克希尔5287.69亿美元市值的24.2%,也就是说,巴菲特将1/4的市值改成了现金存放。 巴菲特曾表示,他希望用公司堆积如山的现金进行一次“大象”规模的收购。问题是,市场反弹使任何可能的收购目标都变得非常昂贵,而巴菲特曾说过,他不想在交易上超支。 从历史水平上看,24.2%的伯克希尔现金比例,已经接近前期2005年水平。在随后2008年金融危机之后,伯克希尔的现金比例快速下降。 如果看看著名的巴菲特指标(Buffett indicator,即股市总市值/GDP),也可知道为何伯克希尔选择抱紧现金。目前,该比重值已超过140%,完全超越2000年纳斯达克指数泡沫时期的136.9%。 二、营业利润创下历史最高纪录 值得注意的是,在第三季度伯克希尔的营业利润攀升到了78.6亿美元,同比增长14%,创下历史最高纪录,远远超出分析师预期。 其中,伯克希尔第三季度保险承销运营业务贡献突出。截至2019年9月30日,伯克希尔的保险浮存金大约为1270亿美元,较2018年年底增加40亿美元。 财报显示,伯克希尔第三季度净利润为165.24亿美元,同比下滑10.87%,市场预期为88.84亿美元,去年同期为185.4亿美元,反映了伯克希尔投资收益的减少;伯克希尔今年前九个月净利润522.58亿美元,去年同期294.13亿美元。 伯克希尔第三季度A类股每股收益为10119美元,B类股每股收益为6.75美元。前九个月A类股每股收益为31944美元,去年同期为17885美元;前九个月B类股每股收益为21.30美元,去年同期为11.92美元。 三、股价表现10年来最差 在现金囤积规模不断攀升的同时,巴菲特在第三季度成为净卖出股票方。若将伯克希尔向西方石油公司投资100亿美元排除在外,在今年第三季度,巴菲特在股票市场头寸为净卖出。这也使得伯克希尔·哈撒韦公司今年的股价表现落后于市场。截至上周五收盘,伯克希尔的股价今年上涨了5.7%,低于同期标普500指数22.3%的涨幅。

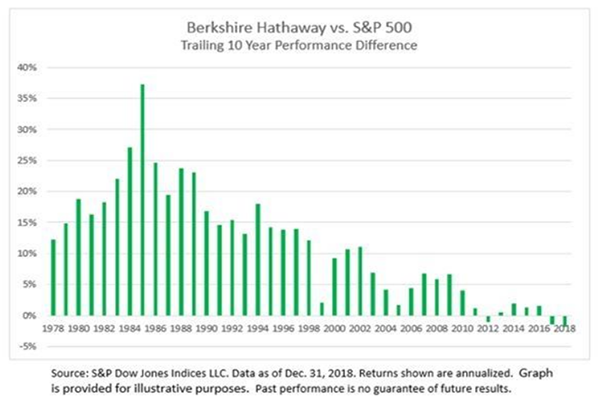

从上图回顾伯克希尔的股价与同期标普500指数之家的涨幅差距来看,自1978年到2002年期间,伯克希尔以每年超过10%以上的幅度超过标准普尔500指数。但是这种超额表现,在2002年之后划上了句号,特别是自从2009年之后,已经有三次低于标普500指数,而2019年更将是伯克希尔股价表现大幅低于标普500指数表现的历史性一年,创下10年来最差业绩,更是伯克希尔历史上罕见最低业绩。 四、21个月回购了42亿美元股票,重仓股都在大手笔回购 伯克希尔·哈撒韦公司第三季度还回购了价值7亿美元的股票,而在第二季度回购了价值为4.42亿美元的股票,在第一季度回购了价值17亿美元的股票。这样算下来,今年前9个月,伯克希尔·哈撒韦公司回购28.42亿美元的股票。如果加上2018年的回购,则21个月内,伯克希尔已经回购了约42亿美元的股票。 |