|

“Bybit 采用了双套价格机制,从根本上杜绝了操纵场内价格引发的恶意爆仓行为,确保用户不被「插针」。”Ben 解释说,“即使以场内价格计算用户已经爆仓,但如果按标记价格计算,用户可能还未触及强平线,那用户仍能持有现有仓位。” 4. 合约类型 期货合约最早使用目标交易币种(币本位)作为保证金,被称为「反向合约」。例如做多/做空 BTC,需要使用 BTC 作为保证金,盈亏也使用 BTC 作为结算单位。 不过,反向合约却有很大的问题,也被人质疑为「畸形合约」。简单而言,如果用户做多 BTC ,真实的盈亏会随着行情波动变得更大,即当市场价格下跌时,交易者将损失更多保证金。市场迫切需要更加稳健客观的计价单位,正向合约应运而生,使用稳定币(通常是 USDT)作为保证金、计价和结算单位。 相比于反向合约,正向合约以 USDT 作为保证金,降低保证金价值波动带来的强平风险;在行情变化的时候,风险更可控,更适合非机构交易者;正向合约更容易理解,收益更容易计算。 特别是 3 月 13 日比特币大跌 30%,正向合约的优势更加凸显。如果是反向合约,用户平仓后,由于比特币价格在下降,用户持有收益(比特币)也跟着缩水;如果是正向合约,用户平仓后持有 USDT,收益完全没有缩水,并且随着 USDT 出现大幅溢价,用户收益还略有扩大。 不过,也有投资者告诉 Odaily星球日报,其交易习惯是使用币本位作为保证金。 因此,我们认为,合约交易平台最好兼顾两类投资者需求为佳。数据显示,六家交易所中,只有 OKEx 以及 Bybit 目前同时具备正向合约以及反向合约。

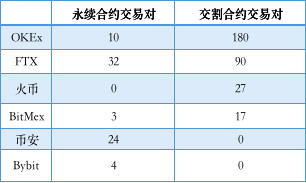

此外,火币以及 Bitmex 依然侧重反向合约,币安以及 FTX 侧重正向合约。 5. 交易对数量 目前期货市场有两种合约类型:交割合约以及永续合约,二者最大的区别在于有无交割日期。 虽然永续合约在 2019 年才迎来大爆发,起步较晚,但从发展现状来看,更多的合约交易所选择其作为标配,对于交割合约反而不是很「上心」。

数据显示,六家平台中有五家开设永续合约交易,唯一缺席的一家是火币。不过近日,火币合约相关负责人透露,火币接下来将上线永续合约。 此外,币安以及 Bybit 的交割合约目前依然空缺。 “用户期待的以季度、半年、全年为期限的交割合约,我们也将在 2020 年着手上线。“Bybit CEO Ben 告诉 Odaily星球日报。 从交易对数量来看,OKEx 的交割合约数量最多,远超后五家总和。这也很好解释了,为何 OKEx 合约交易量超过 BitMex。 不过,从永续合约交易对数量来看,FTX 以及币安遥遥领先。特别是今年年后,币安重点发力合约市场,平均每周推出一个合约交易对;而 FTX 的永续合约交易对中,也有不少类似 Matic 这样的山寨币交易对,波动性以及风险性较大,用户需要谨慎投资交易。 颇为有趣的是,虽然 Bybit 交易对最少,但其交易量却远超 FTX。Coingecko 数据显示,Bybit 24 小时交易量超过 10.4 亿美元,而 FTX 只有 8.3 亿美元。 6. 合约保险 合约用户最担心的,莫过于合约方向与市场走势相反,产生亏损。 保险作为一种降低风险和亏损的产品,近年来走入千家万户,但合约市场中保险产品仍处于空白状态。 在昨天下午的发布会上,Bybit 宣布推出了一款「合约保险」,弥补了合约用户的缺憾。Bybit 也是上述六家平台中,唯一一家推出合约保险产品的合约交易所。 “合约保险即交易者在 Bybit 持仓合约后,可以为此合约购买保险。当用户投资未如预期,由于持有保险可以不同比例的对冲潜在损失。”Bybit 方面表示,“多空双向受保,保险赔付金额可提现。” 举个例子,交易者小秦持有 BTCUSD 永续多仓合约,同时买入多仓保险:

|