9月30日,供销大集(000564.SZ)债权人会议对《供销大集集团股份有限公司及其二十四家子公司重整计划(草案)》进行表决。10月23日,供销大集等25家公司各表决组通过,顺利通过重整计划。12月26日,供销大集发布关于重整计划资本公积金转增股本事项实施的公告。12月31日,转增给中小股东的股份将进行除权。

至此,供销大集距离甩掉包袱,引进战投更近一步。笔者认为,有必要对这个“教科书”般的重整方案和公司基本盘面进行分析。

虽然不完美,却是最优解

根据重整草案披露,经管理人审查,债权人向供销大集以及子公司共计25家公司管理人申报并已提交法院裁定确认的债权,共计约235.28亿元。

重整草案将约235.28亿元债权分为职工债权、税务债权、有财产担保权债权、普通债权等几种情况。

在债权分类、调整及清偿方案方面,首先,职工债权不作调整,由25家公司在重整计划执行期限内以现金方式全额清偿。税款债权不作调整,由25家公司统筹偿债资源,以现金方式全额清偿。

其次,有财产担保权债权清偿期限长达10年,从2022年开始清偿,前4年每年清偿5%,往后逐渐加大比例。同时该部分债务留债利率按原融资利率与3%/年更低者确定。

这部分债权没有具体明细,笔者分析应该主要是来自金融机构的有息债务。截至2020年末,供销大集资产负债表显示,其短期借款66.55亿元,一年内到期的非流动负债10.38亿元,长期借款超过13亿元,这三部分总计大约90亿元。

表1:部分“一般零售”公司2020年利息费用(数据来源:Wind)

而供销大集2020年利息支出高达7.43亿元,高居行业50家公司中第1位(如表1);意味着平均利率高达8.25%。2018年和2019年,利息费用也各自有6.94亿元、7.84亿元,这两年公司净利润7.59亿元,-12.98亿元,过高的财务费用(主要是利息费用)自然吞噬了公司辛苦挣来的利润。

如果按照3%利率(可能更低),则供销大集未来对于上述有息债的利率承担,只有原来平均利率水平的36%左右。

再者,供销大集普通债分为两部分,每家债权人1万元以下(含1万元),由债务人以自有资金一次性清偿完毕,自有资金不足,以偿债资源现金部分依规统一安排清偿。超过1万元部分以供销大集股票抵债,预计每100元可获得25股供销大集股票,抵债价格为4元/股。根据草案,此次约28.67亿股向债权人分配抵偿债务,通过上述安排,可实现普通债权全额清偿。

截至2020年底,供销大集总负债211亿元,预计将减少超过100亿元债务。重整完成后债务总计还有90亿元左右,每年利率或许不超过2亿元。公司资产负债率有望从45%降至40%左右,进一步轻装前进。

供销大集的重整方案也许不完美,却是当下最优解。为挽救供销大集,避免其破产清算,最大限度维护出资人权益,出资人和债权人需共同做出努力,共同分担实现公司重整的成本。

重整草案和大机构债权人充分沟通,也得到供应商支持。本来供销大集净资产为正数,如果破产清算,实际上大机构债权人是可以获得相当程度的清偿,但工作组、管理人和机构债权人认真洽谈,希望能够保留上市公司资格,同时也希望保住老员工的工作机会(至2020年末,员工总数4000余人),也让社会损失最小化,大机构债权人基本上表示理解,否则破产重整很难走到现在。

债权人的理解,既是一种妥协,更是向前看。供销大集真正进入破产清算阶段,债权人的损失,要比现在大。重整方案使供销大集债务危机解除,财务结构进一步优化,以更好状态引入更优质战投。

资产负债率远远低于同行

数据显示,截至2021年9月末,供销大集总资产463亿元,负债总计207亿元,资产负债率为44.7%。

根据供销大集的重整草案,忽略掉扰动因素做个简单粗暴的推算。债务转股票共计28.67亿股,以4元/股测算,转股解决负债近115亿元。当前供销大集及旗下24家进入重整的企业已确认债权超过235亿元,以此推论,剩余债务大约120亿元。

与此同时,供销大集总资产也减少115亿元,加上清偿其他债务,总资产低于350亿元,公司资产负债率将低至34%以下;净资产大约230亿元。

一个容易被忽视的事实是,供销大集资产负债率本来在行业中就比较低。以2021年中报数据为例,供销大集所处的申万“商业贸易/一般零售”共计50家A股公司,资产负债率平均值为59%,中位数为61.36%,供销大集的资产负债率远远低于行业平均水平。

表2:部分“一般零售”公司2021年6月末资产负债率(数据来源:Wind)

毕竟在整个行业中,有34家公司负债率超过50%,更有8家资产负债率超过80%。供销大集以45%的负债率在50家公司中排名第37位,也算是“优等生”。

根据前文推算,重整成功后供销大集资产负债率将进一步下降,以中报数据作为参考,负债率在行业中将更加优秀。

此外,供销大集还将以53.18亿股引进战略投资者,引战后大概率也将增加公司净资产,供销大集的资产负债率也将进一步降低。

市值被低估,中长期增长潜力较大

截至12月29日,供销大集股价近期有明显异动,其最新市值为256亿元。但这真是供销大集应有的估值吗?

第一种算法,供销大集重整后,总股本将提高至191.64亿股,无限售条件流通股151.81亿股,限售股39.82亿股,如果按照4元/股价格,总市值大约是760亿元,比现有市值多大约500亿元。

然而,受市场环境变化和新冠疫情的双重影响,供销大集近年收入下滑,亏损持续,并不能体现公司真实实力。因此,用市销率还是市盈率对供销大集进行估值或不具参考意义,而用市净率或许合适一点。我们启用第二种算法,以零售行业同类公司作为参照,计算供销大集估值。

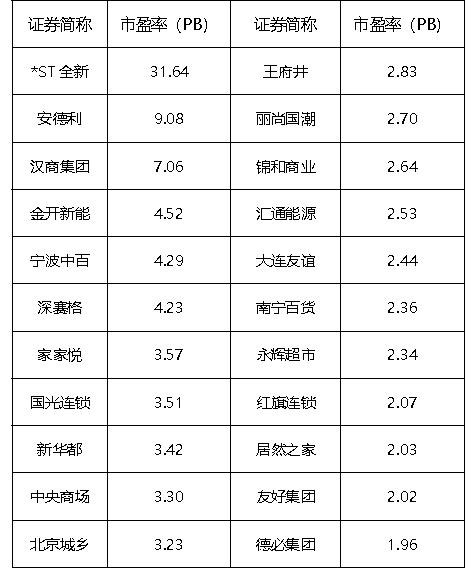

A股68家申万“一般零售”类上市公司,截至12月29日,市净率平均值为2.14倍,中值也有1.59倍,安德利、汉商集团这两家公司市净率高达9倍、7倍以上(如表3)。

表3:截至12月29日,部分“一般零售”市净率居前的企业

(数据来源:Wind)

如果按照前文我们的推演,供销大集重整方案完成债务清算,则公司大概有230亿元左右净资产,用一般零售行业平均市净率2.16倍作为参考,则供销大集市值应该为497亿元。相对截至12月29日收市时的市值256亿元(1倍左右市净率,对应公司9月末250亿元净资产)而言,供销大集还有近240亿元增值空间,或1倍左右增幅。

不容忽视的是,供销大集债转股完成后,公司将有53.18亿股用来引进战略投资者,占总股本比例大约28%,这是一个非常合适的持股比例,意味着新战投有望实现控股供销大集,公司实际控制人会发生变化。同时,资方或将带来百亿资产增量,增厚每股资产。

当前供销大集的新战略投资者还没有落定,真能出资百亿真金白银入主供销大集的,无论是哪一方,实力自然不容小觑,其自身和新供销大集应该也能形成协同效应,供销大集未来估值还有望继续提升。

因此,供销大集2倍以上市净率不是奢望,毕竟现在68家零售企业中,市净率2倍以上已经有21家,占比大约1/3,供销大集自然配得上2倍多的市净率,其市值或看高至千亿元。

夯实基本盘,“集成商业运营商”值得期待

最后再看看公司的牌面,在未引进战略投资者之前,供销大集手里握着一副好牌,此言非虚。笔者注意到,供销大集在2020年报中提及,从“城乡商品流通综合服务商”调整为“集成商业运营商”,这是一个非常积极的信号。

首先,公司资产丰厚,资源优势突出。供销大集持有的商业物业布局广泛,分布于15个省、38个城市,覆盖范围广而且城市等级纵深长。旗下共有16家商业购物中心、122家商超门店,在全国5个省份拥有6个物流商贸地产项目。如青岛海航万邦中心、重庆海航保利国际中心、湖南湘中国际物流园等。此外,还拥有待开发土地892.75亩,在售房产8.98万平米,经营性物业持有建筑面积达92.31万平米。

公司在重要区域的核心物业资产在手,自然会引来“金凤凰”。

其次,乡村振兴、海南自贸港、粤港澳大湾区等多重国家战略叠加,优惠政策层出不穷,对供销大集形成重大利好。乡村振兴战略下,供销大集打造的以农特产品和日用消费品为主的超集好电商平台,开展扶农助农直播,为农村商品打开线上销路。

海南自由贸易港拥有得天独厚的政策优势,尤其免税店消费呈井喷式增长,供销大集下属子公司望海国际广场占据海南省商业龙头地位,目前正在拓展岛民免税项目计划。

同时,供销大集下属子公司顺客隆在粤港澳大湾区已有扎实的连锁业务基础,拥有72间自营门店,2个零售业务配送中心以及近700家加盟店,形成综合性区域网络,并具备海外采购能力。凭借“乐的”、“生鲜公社”双品牌加快推动加盟,直接受益于粤港澳大湾区极具增长的消费活力。

供销大集未来在夯实零售基本盘外,重新定义的“集成商业运营商”理应更被市场看好,也更有想象空间,或许也将成为战略投资者愿意入主的重要原因。

结合供销大集重整方案和基本面解盘到此,如开头所说,没有百分百完美的方案,从当下推演来看,供销大集的重整已经是最优解,而未来能否通过重整,引入“凤凰”、涅槃新生,真正做“大”做强,还需交给时间来检验。

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏