|

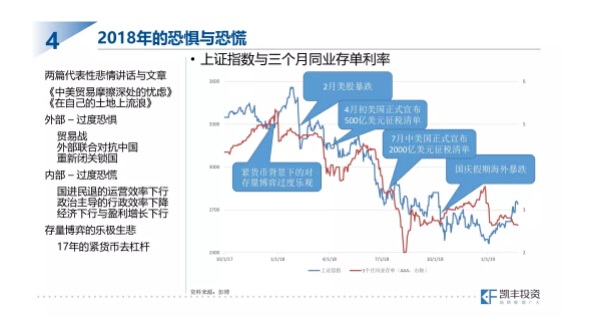

这里再放一个小问题,川普在美国支持率多高?美国的民意调查多准?答案是:川普自上任两个月后其在美国的支持率从来没有超过42%、43%,美国民意调查也是非常准的。美国民意调查预测和最终的结果有多接近可以参照去年的国会选举。过去一年因为中美争斗上面,很多人认为川普的支持率一定很高,其实这个结论是不对的。 沿着这个角度,我想谈谈凯丰的投研体系。如果说凯丰有点成绩的话,我们并非只是商品上有些优势,在大的逻辑框架上我们也进行了认真的思考。凯丰的投资理念是“极精微,致广大”,这个理念跟传统的知识体系很符合,从数据原始素材做一些价值提炼得到信息,希望从信息上面衍生出一些逻辑,让这个逻辑帮我们做一些前瞻判断,我们做投资,如果不做前瞻判断是难以取得成功的。 如果把传统的DIKW知识结构体系推广到投资,我们发现底层数据是非常非常大的,有基本面、资金面、情绪面、技术面、产业链、供应链等等,这些都是数据,从这里提炼出周期、动能等等。在这之上,我们希望找到逻辑关系在里面,这个逻辑关系有两大类,演绎逻辑与归纳逻辑。有这种逻辑关系之后,很不幸地我们发现智慧的空间就那么一点,最后拍板到底是买还是卖,你跟我讲一大堆,分析师每天见,我们自己每天也开晨会、周会、月会,最后说这到底还是买与卖的决策,就这么一点。这是我们极精微致广大的过程。 继续往下思考,只有这一过程依然不够,智慧应该不仅仅是买和卖,还有另外一个层面的体现,智慧在最高层面上要指引下面的基础数据收集、分析,还有基本的判断。因为我们现在生活在一个大数据的社会,我们每个人面临信息的过度轰炸,每天收到1000条微信、300个推送、100篇研究报告,我们根本没有时间处理所有数据。智慧层面代表的是我看一眼标题,能不能让我迅速判断出来这个东西值不值得我读,值我5秒时间还是30秒时间,这就是宏观与微观相辅相成的一个简单案例。  现在用这个框架来分析一下2018年发生了什么。回过头,2018年的股市走的很惨,发生了什么?一般认为股市暴跌的逻辑是贸易战与去杠杆,但如果我们认真寻找,会发现2018年年初的躁动逻辑本身就存在缺陷,这个躁动发生在一个紧货币背景下,对资金从房地产向股市转移的存量博弈过度乐观。在三个月银行NCD的利率5%的背景下面,在政府明确告诉你要去杠杆的背景下面,股市躁动的解读是说资金存量博弈从房地产到股市。当然,年初的乐观并不是股市暴跌的理由,跌是由另外两个因素造成的,一个是外部的过度恐惧,一个内部的过度恐慌。  市场对于贸易战的反应其实是滞后的,直到今天中美贸易战第一枪是什么时候开的依然有争议。不少人认为是中兴事件,但明显的警告发生在2018年1月9日,在全球瞩目的拉斯维加斯电子秀期间,美国最大的电信公司 AT&T取消了跟华为的合作计划。此事件应该直接推断出来中美之间发生了很大的问题,这两个国家的代表性公司的合作一定不是一天两天谈成的,在前一天取消,背面肯定是美国的政治决定,而不是商业原因,这是第一个警告信号。 随着2月美股暴跌,中国股市开始下滑,之后4月美国正式宣布500亿美元征税清单,伴随着中兴事件,国内对于外部的恐惧开始上升,股市进一步下跌。7月中旬美国正式宣布2千亿美元征税清单,国庆假期海外暴跌,国内的恐惧情绪也攀上了顶峰,于是股市出现过度反应。这个反应我们认为是大家外部恐惧过度与内部恐慌过度的叠加。 |